第一章 混凝土价格行情及利润回顾

1.1 2022 年 6 月混凝土市场行情分析

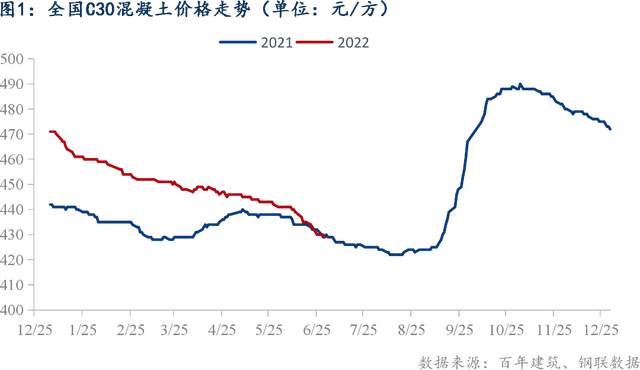

据百年建筑网统计,截至 2022 年6 月底,百年建筑网 C30 非泵混凝土均价为 429 元/方,环比下跌 2.94%。全国混凝土价格继续以下行趋势为主,6月国内华南、西南地区雨水不减,长江中下游地区持续天阴有雨的气候现象,华北地区也开启强降雨模式,工地施工进度受限,混凝土市场需求缩减,短时间内混凝土需求量难有涨势。现水泥、砂石、矿渣粉价格整体呈现弱势下行趋势,混凝土综合成本减少,价格持续下行。当前国家发布各项利好政策促进房市、基建加快恢复,但政策筑底下,混凝土企业资金回笼不理想情况仍难有缓解,因此市场供货积极性较差,全国混凝土行暂时情弱势运行。

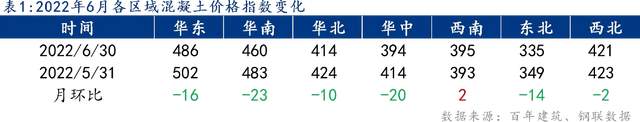

1.2 2022 年 6 月各地区混凝土市场行情分析

6月高温、雨水同时存在,下游需求减弱,传统消费淡季叠加原材料持续走弱,国内七大地区混凝土C30 非泵均价除西南地区小幅增长外,其他地区价格均有不同程度的下跌,其中华南地区跌幅最大。

分区域情况来看,华东区域上海市场逐渐复工复产,对市场起到一定支撑作用,混凝土发运量有多提升,但整体来看华东区域雨水天气增多,叠加原材持续走低,混凝土指数环比下跌,其中杭州、合肥、青岛、福州等地混凝土价格分别回落 10 至 65 元/方;华南区域雨水天气明显增多,维持淡季下行趋势,工地施工和运输双受限,下游市场需求难有支撑,混凝土价格大幅回落;

西南区域混凝土指数有所上涨,主要由于成都地区混凝土均价上涨20元/方,地区搅拌站反馈水泥价格大幅上涨,企业利润减少,现维持老项目涨价、新项目低位的状态,故涨跌互现下,西南区域混凝土指数小幅回升;华中区域部分地区实施错峰停窑,水泥熟料库存呈上升趋势,水泥价格下跌以求刺激销量,混凝土价格随之下跌,其中武汉、郑州混凝土报价均下跌 5元/方;

华北区域在强降雨及砂石、水泥价格走低下,区域内混凝土价格持续下降,其中北京及天津两地的降幅较为明显;东北区域工程项目资金问题仍然困扰市场,混凝土企业供货心态谨慎,市场需求体量较小,同质化竞争激烈,混凝土报价回落;西北区域受高温天气影响需求回落,混凝土指数小幅下跌。

1.3 2022 年 6 月混凝土及原材价格对比

1.3.1 2022 年 6 月混凝土原材成本分析——水泥

截至 2022 年 6 月底,百年建筑网 P.O42.5 散装水泥均价 452 元/吨,环比下降 6.8%。华东地区月初随着上海解封, 长三角沿江区域水泥价格普跌,提前布局市场,4-6 月部分区域累计跌幅达 150 元/吨,价格低位,外围水泥输入减少, 行情低位持稳。中下旬苏北、皖北等区域跟进下跌;福建受雨水影响,市场需求低迷,价格下跌 10-20 元/吨;江西市场下游需求低迷,加之外围低价水泥冲击市场,中旬以来水泥价格下跌 30-50 元/吨;

山东企业库存高位,需求低迷,企业陆续下跌水泥价格 10-30 元/吨。华南地区受中高考、强降雨、高温等影响,6 月华南水泥整体需求低迷,“两广”水泥价格持续回落,珠三角水泥价格累计跌幅近百元,广西下跌 30-50 元/吨。

华中地区“两湖”雨水天气不断,市场需求低迷,加之沿江水泥冲击市场,价格回落 30-50 元/吨,河南上旬结束错峰生产后,供应增加,但市场需求低迷,供大于求,水泥价格支撑不足,5 月低涨价后,月初陆续回落。西南地区云南、贵州、重庆市场需求低迷,水泥价格陆续下跌 20-60元/吨,四川受原材料价格大幅上涨影响,多地推涨 60 元/吨,但实际落实情况有限,中旬以后水泥价格陆续回跌。华北地区京津冀受疫情、高温等影响,需求恢复缓慢,市场成交低迷,水泥价格下跌 10-30元/吨,山西月初执行错峰生产,厂家推涨 50 元/吨,但实际落实情况不佳。东北地区市场需求低迷,本地企业高价位支撑不足,6 月水泥价格大幅下 跌 50-60 元/吨,回归市场价格。

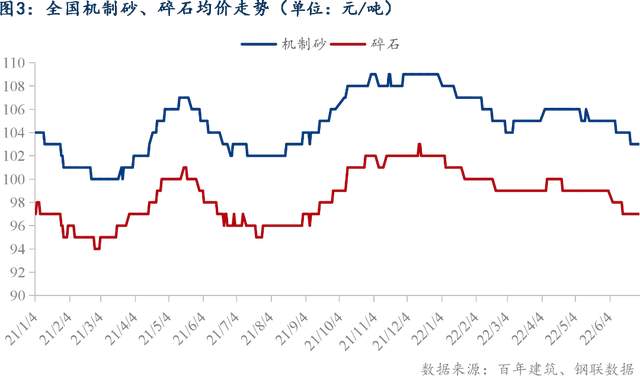

1.3.2 2022 年 6 月混凝土原材成本分析——砂石

截至 2022 年 6 月底,百年建筑网全国综合砂石价格 112.33 元/吨,月环比下降 2 元/吨,6 月高温雨水天气较多加上运输成本居高不下,全国各地砂石行情保持稳中偏弱运行,砂石价格处于持续下跌状态。华东地区受高温多雨天气影响,加上疫情后市场需求恢复不及预期,需求疲软,厂家库存高位,价格持续偏弱运行。华中地区河南湖南受暴雨高温影响项目进度较慢,下游市场需求不高,湖北湖南外发砂石销量普遍不佳,砂石价格下跌。

华南地区暴雨天气频发,砂石厂家生产运输都受到影响,下游市场需求一般且交易情绪不高,目前天气有好转趋势。西南地区砂石价格稳中偏弱运行,基建项目需求一般,运输成本较高,6 月下游需求淡季,砂石行情弱势运行。华北地区受疫情影响,往北京、天津的运输管控严格,砂石外发量减少,目前河北砂石环保管控,砂石行情暂稳。东北地区辽宁基本不受疫情影响,但运输成本较高的情况下,运输至港口的成本上涨,外发砂石需求受限,砂石价格偏弱运行。西北地区目前项目需求回升,砂石行情回暖,砂石价格暂无多大变动。

1.3.3 2022 年 6 月混凝土原材成本分析——矿渣粉

截至 2022 年 6 月底,百年建筑网统计全国 22 个重点城市 S95 矿渣粉均价为 292.05 元/吨,环比下降 10.2%,全国多地矿渣粉价格下跌。本月全国多地高温雨水天气持续,基建和房建项目施工进度放缓,市场销量持续低迷,矿渣粉处在一个供大于求的状态,价格陆续下跌,整体弱势下行。

华东地区上海累计下跌 60-70 元/吨,江苏南京等地下跌 50-60元/吨;浙江杭州下跌 60-70 元/吨;山东下跌 30-40 元/吨,长三角多地价格整体走低;华南地区广东和广西多地下跌10-20 元/吨;华中地区河南下跌 40-50 元/吨,湖北下跌 50-60 元/吨,湖南价格平稳;西南地区四川、云南、贵州多地下跌 10-20 元/吨;

华北地区北京、天津下跌 30-40 元/吨,河北唐山累计下跌 50-60 元/吨。6 月整体市场需求释放缓慢,销量提升困难,下旬起陆续有企业停产检修,矿渣粉库存上升速度有所放缓,目前多数区域矿渣粉价格已跌至低位,整体下跌空间有限,预计 7 月全国矿渣粉价格小幅调整为主,窄幅震荡。

整体来看,6 月混凝土生产成本降低趋势明显,在不考虑车损、人工以及水电变量的情况下,平均每方 C30 混凝土生产成本降低 13.93 元。百年建筑网统计 6 月全国C30 非泵市场均价为 429 元/方,5 月均价为 441 元/方,月环比降低2.7%;从生产成本端来看,水泥及矿渣粉价格降幅明显,主要是本月全国多地高温雨水天气持续,基建和房建项目施工 进度放缓,市场销量持续低迷,整体呈现供大于求的状态,下游需求释放缓慢,混凝土市场价格及生产成本均呈下降趋势。

第二章 混凝土及原材产量情况

2.1 2022 年 6 月混凝土产量分析

2022 年 6 月混凝土企业产量为 1560.766 万方,同比降低 26.41%,同比降幅有所收窄。需求端来看,6 月南方多地雨水天气持续不断,北方再迎来高温天气后,部分地区又面临雨水天气,季节性天气影响,加上房建项目资金回款无明显改善情况下,混凝土发运量继续下行。

具体来看,本月全国大部分地区混凝土发运量皆呈现减少态势,分地区来看, 七大地区中混凝土发运量均呈现下降趋势,其中华中地区,据百年建筑网 506 家调研结果显示华中地区混凝土 6 月最后一周较前一周期环比整体下降 8%,高温、雨水同时在线,混凝土发运量整体继续降幅明显;西南地区继续维持淡季下行趋势,雨水天气也有明显增多,跌幅同比较前期有所扩大;

华东地区上海、福建有明显回升,其他区域有呈现下降趋势但近期福建雨水不减,上海疫情反复情况下华东地区难有明显涨势;华南雨水天气不减情况下高温、台风天气袭来,广东混凝土发运量较前期虽有小幅提高,整体波动较小。华北、西北、东北继续延续下行趋势。

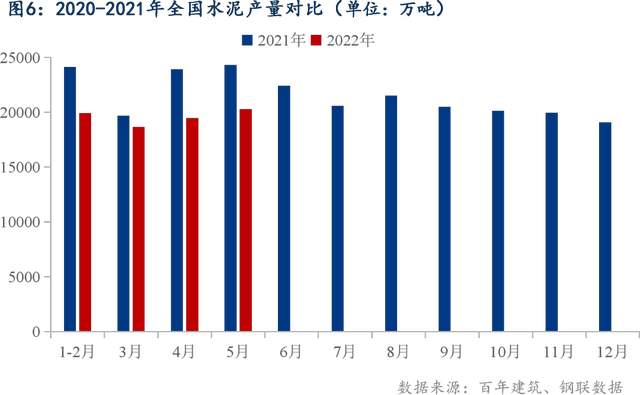

2.2 2022 年水泥产量分析

据百年建筑网调研全国 250 家样本水泥企业显示,6 月总出库量 3113 万吨,月环比上升 3%,走势表现为先抑后扬, 6月上旬,受中高考、农忙、暴雨等因素影响,水泥出库量降低,下旬随着各地中高考结束,水泥需求出现回补,出库量明显回升。分区域看,华南、西南、华中地区水泥出库量持续下降,华东、三北市场保持稳步回升其中:华南受持续降雨影响,加上区域“价格战”下游拿货谨慎,水泥出库量连续三周下降,月末降雨减少,基建发力,需求回补,出库量开始回升。

西南受中高考、高温雨水影响,前两周持续下降,后期天气好转,民用及部分区域需求回升明显,加之厂家降价促销,水泥出库量连续回升。华中水泥出库量连续下跌,高温雨水天气不断,资金紧张,中高考后,需求回补有限,加上外围水泥冲击,本地企业出库量持续下降。华东水泥出库量整体保持上升态势,随着上海全面解封,加快复工复产进度,长三角一带水泥发运量持续回升。

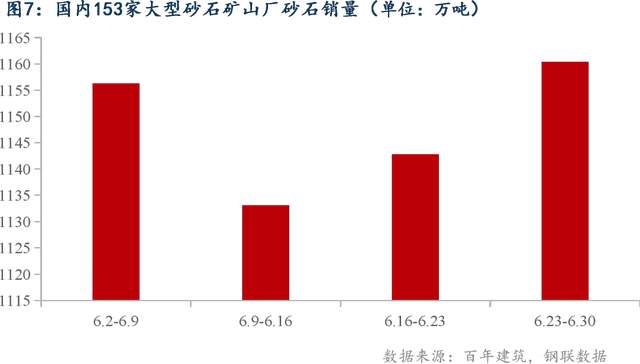

2.3 2022 年 6 月砂石销量分析

据百年建筑网对国内 222 家大型矿山企业和砂石加工厂砂石销量调研情况来看,6 月砂石销量为 4592 万吨,月环比减少 13.3%。6 月,国内疫情反复,加之多地持续暴雨天气,项目施工进度受阻,另外国内多数项目资金环境不理想, 因此进度不一,多数来看,砂石市场寻求表现不足,因此 6 月的四轮调研中,调研样本砂石出货量逐步回升,多数月环比是降低。

截至 6 月 30 日, 据百年建筑网调研 222 家大型砂石矿山和加工厂样本企业显示,本月最后一周总调研产线390 条数,开机 288 条,总开机率较上周上升 3%;本周华南开机率较上周上升 13%,降雨量有所减小,部分地区砂石场重新开机生产;

华北地区砂石开机情况较好,主要北京市场需求逐渐在恢复。临近 6 月底,各地需求恢复情况不及预期,大多数地区陆续进入“雨季”,由于上半年受疫情影响,工程项目推进缓慢,但目前各地施工积极推进,全国砂石 企业产线开机率多保持稳中偏强运行。整体来说,下半年资金或能一定程度转好,加之工期逐渐紧张,因此整体市场需 求表现会提升,因此后期来看,砂石市场需求会呈增势。

2.3.1 2022 年 6 月机制砂销量分析

机制砂方面,6 月机制砂销量为 1484.7 万吨,占所调研砂石总量的 32.33%。根据百年建筑网调研,6 月环比 5 月整体混凝土发运量有所缩减,终端生产减少,因此机制砂销量占比月环比走势一样,呈减少趋势。

6月国内针对房地产虽有较多利好措施,但是措施落地到企业受益仍有一段路要走,因此房建市场恢复较为缓慢,多数靠老项目支撑为主,因此整体市场确实新鲜活力支撑,另外6月份国内多地降雨量高,导致项目工程进度较为缓慢,因此市场行情表现不足, 因此机制砂需求支撑乏力,6 月机制砂需求一般,7月国内资金流各方面或有利好消息,因此工程项目等需求提升,机制砂需求或有增加。

2.3.2 2022 年 6 月碎石销量分析

碎石方面,6 月碎石销量为 2674.8 万吨,占所调研砂石总量的 58.24%,较 5 月销量有所减少,但是占比略微提高。6 月碎石销量稳定维持在砂石销售总量的半数以上,砂石矿山厂碎石销量保持向好。需求方面,因天气条件影响,部分基建项目开展情况不佳,但部分工期较紧项目依旧处于集中赶工期,因此碎石需求大头有所保障,加之前期疫情管控缓解,海运等条件恢复,碎石跨地区销售恢复,促进碎石销售形势好转。目前来看,7 月国内市场正在逐步恢复,资金环境的好转与否,将决定碎石需求的提升空间有多大,对于需求恢复,依旧有较为乐观的态度。

第三章 中国混凝土行业面临的行业运行情况

3.1 中国混凝土行业产能利用率分析

根据百年建筑调研国内 506 家混凝土企业出货情况,6 月全国混凝土产能利用率开始呈现下行趋势,6 月底全国混凝土产能利用率 14.75%,较去年同期下降 3.6 个百分点,差值继续缩小。进入 6 月后国内高温、雨水天气明显增多,南方多区域持续降雨,北方农忙加上连续高温,市场需求整体保持下行趋势,下旬北方强降雨天气也明显增多,季节性淡季持续。

3.2 中国混凝土行业市场竞争分析

2022 年1月样本企业混凝土总产量较去年同期下降31.21%,各区域混凝土产量较2021 年同期仍然保持明显的差距,且多有缩小,其中华南较去年同期差值略有扩大,为 45.09%,差值最大,华北、西北和华中较去年同期下降 41.81%、 38.73%和 33.3%,华东下降 27.05%,东北、西南分别下滑 15.03%和 10.74%。

进入6月后,多地进入季节性淡季下滑趋势,农忙、各省份中高考、高温、雨水等因素影响下,混凝土发运量保持下行趋势,今年前期工程进度一般,今年 6月各区域下滑幅度也较去年有所减小。

西南4-5月整体工程情况相对较好,6 月淡季下滑趋势明显,保持连续下行趋势,月末雨水天气明显增多,下滑幅度开始加快;

华南区域受连续雨水天气影响,多数项目进度影响较大,虽然月末广东、广西雨水天气开始减少,但市场工程进度仍未有明显的回升;华东上海处于陆续回升阶段,但恢复速度未及预期,整体发运量缓慢回升,福建、江西、浙江等地长时间雨水天气影响,山东在经历高温天气后又遇强降雨天气,江苏、安徽工程进度也开始放缓;华中河南持续性高温天气,湖南、湖北进入雨季后工程进度也连续放缓;华北多地同样经历高温及雨水天气,虽然部分地区疫情防控形势逐步转好,但市场工程进度仍呈下行趋势。

西北、东北月初整体情况较好,下旬起工程进度也相继下滑。上半年混凝土市场持续低于预期,且多数企业反馈半年度回款情况不佳,季节性天气及企业资金压力继续加大情况下,7 月混凝土发运量仍会以小幅波动为主,提升难度继续加大。

2022 年 1-5 月,全国房地产开发投资额 5.2 万亿元,同比下降 4.0%,同比继续下降;全国房地产开发投资额 1.3 万亿元,同比下降 7.8%,降幅收窄 2.3 个百分点。全国房屋新开工面积 5.2 亿平方米,同比下降 30.6%;全国房屋施工面积 83.2 亿平方米,同比下降 1.0%。全国房屋竣工面积 2.3 亿平方米,同比下降 15.3%,降幅扩大 3.4 个百分点。

其中,住宅竣工面积 1.7 亿平方米,同比下降 14.2%,降幅微增 2.8 个百分点。房地产开发投资额增速同比已连续 17 个月下滑,且 1-5 月房地产开发投资额、新开工面积累计同比降幅连续扩大。5 月单月全国房屋新开工面积的同比仍超 40%, 但降幅较 4 月已收窄 2.4 个百分点。

商品房销售面积 5.1 亿平方米,同比下降 23.6%,降幅扩大 2.7 个百分点。房地产开发企业到位资金 6.0 万亿元,同比下降 25.8%,同比降幅扩大 2.2 个百分点。由于高基数效应,1-5 月累计商品房销售金融和销售面积同比仍不容乐观。但单月商品房需求端的数据已经显露出一定的回暖迹象,市场乐观预期的完全扭转仍有待时日。

第四章 混凝土行业展望

4.1 混凝土市场价格展望

综合来看,6月混凝土行情发力不足,价格依旧偏弱运行。未来一段时间,原料端上来看,国内市场需求缓慢恢复, 市场采购体量不足,导致水泥、砂石、矿渣粉等材料市场竞争激烈,市场报价或仍偏弱运行趋势。需求端来看,7 月, 国内多数针对房建、基建政策逐渐下发,并试运行,届时市场资金或有转好情况,加之前期疫情、暴雨天气等影响的工程进度,项目或出现集中赶工,因此需求或能有转好趋势,提升空间有待观望。综合原料及需求来看,7 月全国混凝土均价震荡维稳运行。

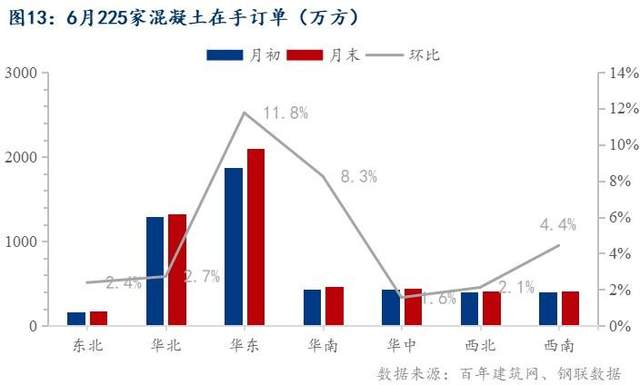

4.2 混凝土需求展望

根据百年建筑网调研的国内 225 家混凝土企业在手订单来看。截至6月最后一周混凝土在手订单总量为56316.7万方,环比月初提升6.6%,增幅扩大。6月增幅最大地区为华东。华南地区,华东地区混凝土企业接单心态偏强,华南地区6月份雨水天气较多,一方面企业发运量不高,导致搅拌站订单积压量最大,部分地区搅拌站仍然保持低价抢活阶段, 在手订单量有所提升。

6 月国内降雨量明显,高位多雨天气显现,发运量下滑,混凝土企业处于半年度回款阶段,工作重心下移至回款。目前下游原材需求有所回升,房建项目初现回升态势,预计 7 月混凝土需求或将“淡季不淡”,平稳过渡的可能性较大。

备注:数据尚未成体系,以文字阐述形式呈现

2022 年 5 月份,合肥市 5 月份核发施工许可证建设项目 6 个;天津市 5 月份核发施工许可证建设项目 115 个;长沙市 5 月份核发施工许可证建设项目 16 个,核发施工许可证面积 118.7 万平方米,长度 0.53 千米;南昌市 5 月份核发施工许可证建设项目 9 个;核发施工许可证面积 94.69 万平方米;重庆市 4 月份核发施工许可证建设项目 7 个;核发施工许可证面积 10.75 万平方米。成都、杭州、武汉尚未公布。

(以上信息和数据由百年建筑网整理,该报告为旷真律师事务所和百年建筑网联合发布)